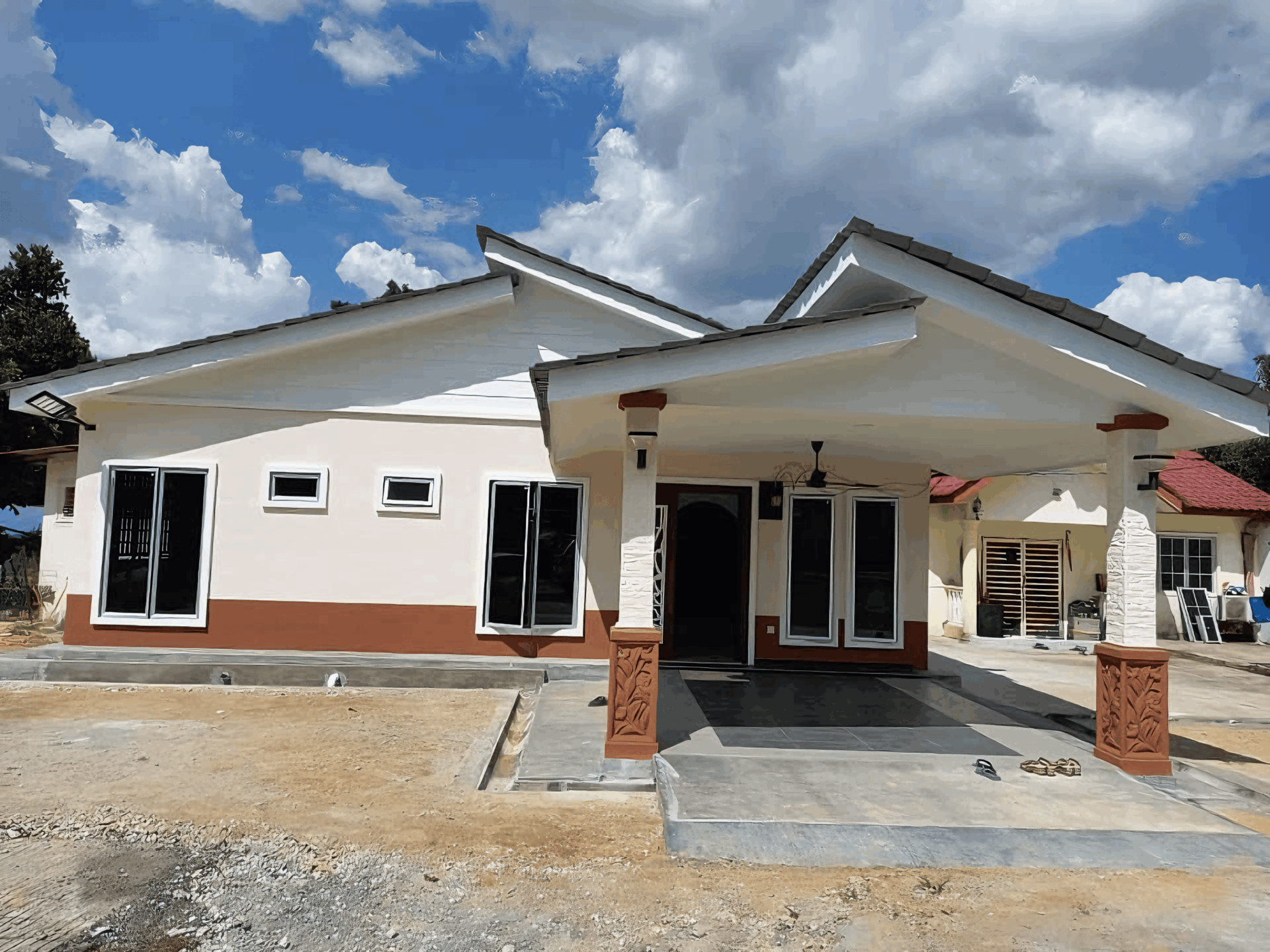

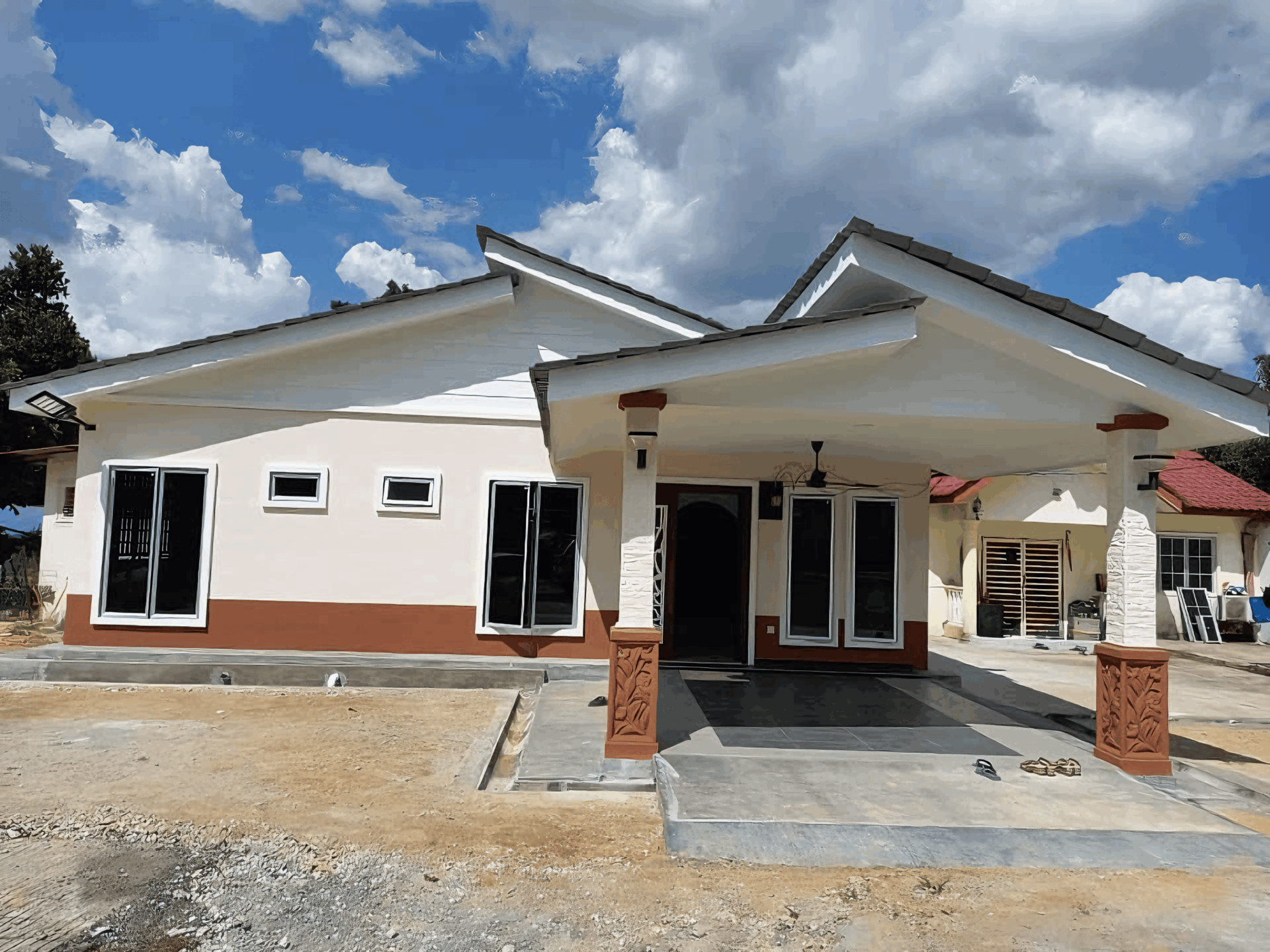

Macam Mana Nak Uruskan Pembiayaan Bina Rumah? Panduan Praktikal!

Kalau sebut tentang rumah idaman, mesti semua orang terbayang ruang tamu yang cozy, dapur yang stylish, dan bilik tidur yang tenang. Namun, sebelum dapat berjalan di atas lantai rumah baru tu, satu perkara penting yang perlu dipikirkan adalah pembiayaan! Bina rumah bukanlah satu perkara yang boleh diambil ringan. Ia melibatkan pelaburan yang besar dan proses yang agak rumit. Jangan risau! Dalam artikel kali ini, kita nak kongsikan panduan praktikal tentang cara-cara nak uruskan pembiayaan bina rumah. Dari pemilihan pinjaman, pengiraan kos, hinggalah kepada tips pengurusan kewangan yang berkesan. Semuanya ada di sini, khas untuk korang yang bercita-cita untuk membina rumah sendiri. Jadi, jom kita mulakan perjalanan ke arah rumah impian dengan langkah-langkah yang bijak!

Panduan Memahami Pembiayaan Bina Rumah

Pembiayaan untuk bina rumah bukanlah satu yang mudah, namun dengan sedikit pengetahuan dan perancangan, ia dapat dilakukan dengan lancar. Pertama sekali, tetapkan bajet yang realistik. Ini termasuk kos pembelian tanah, bahan binaan, upah kontraktor dan kos tambahan lain. Sediakan senarai anggaran kos supaya anda tidak terkeluar dari bajet yang ditetapkan. Dengan cara ini, anda dapat mengelakkan sebarang kejutan kewangan di kemudian hari.

Setelah bajet ditetapkan, langkah seterusnya adalah memahami jenis pembiayaan yang tersedia. Anda boleh memilih antara pinjaman konvensional, pinjaman perumahan kerajaan, atau pembiayaan persendirian. Setiap pilihan mempunyai kelebihan dan kekurangan tersendiri, jadi penting untuk memberi tumpuan kepada syarat dan faedah yang ditawarkan terlebih dahulu. Berikut adalah beberapa perkara yang perlu dipertimbangkan:

- Kadar faedah: Bandingkan kadar antara bank.

- Tempoh pembayaran: Pilih tempoh masa yang sesuai.

- Keperluan dokumen: Pastikan semua dokumen lengkap dan tepat.

Akhir sekali, sebelum memohon pembiayaan, pastikan anda sudah membuat kajian locasi dan pelan rumah. Jika Anda sudah ada pelan yang siap, pengesahan dari pihak berkuasa tempatan juga diperlukan. Ini akan memudahkan pendaftaran dan pengeluaran pembiayaan. Bagi memastikan segala-galanya berjalan lancar, lakukan juga perbincangan dengan perunding hartanah atau pakar yang berpengalaman dalam bidang ini. Mereka dapat memberi nasihat berharga untuk membantu anda membuat keputusan yang tepat.

Memilih Jenis Pinjaman Perumahan yang Sesuai

Apabila bercakap mengenai pembiayaan rumah, terdapat pelbagai jenis pinjaman yang boleh dipilih. Memahami jenis-jenis pinjaman ini adalah penting untuk memastikan anda membuat pilihan yang tepat. Di antara pinjaman perumahan yang popular di Malaysia adalah:

- Pinjaman Perumahan Konvensional: Sesuai untuk mereka yang ingin membeli atau membina rumah tanpa sebarang syarat tambahan. Biasanya mempunyai kadar faedah tetap atau berubah.

- Pinjaman Perumahan Islamik: Pilihan yang selamat dan patuh syariah, menggunakan konsep murabahah atau ijarah. Sesuai bagi mereka yang mementingkan kehalalan dalam transaksi.

- Pinjaman Tingkat Permulaan: Khas untuk pembeli rumah pertama dengan kadar faedah yang lebih rendah dan pelbagai kemudahan. Memudahkan individu muda untuk menceburkan diri dalam pasaran hartanah.

Memilih pinjaman yang tepat memerlukan penilaian yang teliti berdasarkan keadaan kewangan anda. Pertimbangkan faktor-faktor seperti:

- Jumlah Pinjaman: Ketahui berapa banyak yang anda perlukan dan berapa yang mampu dibayar setiap bulan.

- Kadar Faedah: Bandingkan kadar faedah yang dikenakan oleh pelbagai bank. Kadar yang lebih rendah dapat menjimatkan kos secara keseluruhan.

- Tempoh Pembayaran: Pilih tempoh pembiayaan yang sesuai dengan bajet anda. Tempoh yang lebih lama boleh mengurangkan ansuran bulanan, tetapi kos keseluruhan meningkat.

Untuk memudahkan pemilihan, berikut adalah tabel ringkas perbandingan antara jenis-jenis pinjaman perumahan:

| Jenis Pinjaman | Kelebihan | Kekurangan |

|---|---|---|

| Konvensional | Kadar tetap mudah difahami | Kadar faedah mungkin tinggi |

| Islamik | Patuh syariah | Aturan pembiayaan lebih kompleks |

| Tingkat Permulaan | Sesuai untuk pembeli pertama | Kuota terhad |

Proses Pemohon yang Bijak untuk Pembiayaan

“`html

Dalam urusan pembiayaan, langkah pertama yang bijak adalah melakukan penyelidikan yang mendalam. Ini termasuk memahami jenis pembiayaan yang tersedia, syarat serta kelayakan permohonan. Kebanyakan institusi kewangan menawarkan pelbagai produk yang mungkin sesuai dengan keperluan anda, termasuk pinjaman peribadi, pinjaman perumahan dan pembiayaan Islam. Oleh itu, adalah penting untuk membandingkan tawaran dari beberapa bank atau institusi untuk mendapatkan yang terbaik.

Sebaik sahaja anda telah membuat pilihan, langkah seterusnya adalah mengumpulkan dokumentasi yang diperlukan. Ini biasanya termasuk penyata gaji, penyata bank, dan dokumen pengenalan diri. Pastikan anda sudah bersiap sedia dengan semua dokumen ini agar proses permohonan dapat berjalan tanpa halangan. Berikut adalah beberapa dokumen yang biasanya diperlukan:

- Penyata gaji terbaru

- Penyata bank 3 bulan terkini

- Salinan kad pengenalan

- Dokumen pemilikan tanah atau geran tanah (untuk pembiayaan rumah)

Setelah semua dokumen siap, pastikan anda mengisi borang permohonan dengan teliti. Ini adalah peluang anda untuk menunjukkan kepada bank bahawa anda adalah pemohon yang bertanggungjawab dan mampu mengurus kewangan dengan baik. Banyak pemohon membuat kesilapan dengan mengisi borang secara terburu-buru, yang boleh menyebabkan permohonan ditolak. Sebagai persediaan, anda boleh mencuba mencipta satu jadual kewangan peribadi untuk merancang perbelanjaan dan keperluan jika pembiayaan diluluskan.

| Jenis Pembiayaan | Jumlah Pembiayaan | Kadar Faedah | Tempoh Pembayaran |

|---|---|---|---|

| Pinjaman Perumahan | RM 100,000 | 3.5% | 20 tahun |

| Pinjaman Peribadi | RM 50,000 | 5.5% | 5 tahun |

“`

Kalkulasi Kos Pembinaan dan Persediaan Kewangan

“`html

Dalam proses membina rumah, adalah penting untuk anda membuat kalkulasi kos yang tepat. Pertama sekali, anda perlu senaraikan semua perbelanjaan yang mungkin timbul seperti:

- Harga tanah

- Yuran arkitek dan pelan

- Bahan binaan

- Upah pekerja

- Permohonan dan kelulusan pihak berkuasa tempatan

Kemudian, anda harus mempertimbangkan untuk menambah sedikit belanjawan untuk kecemasan, bagi mengatasi sebarang isu yang tidak dijangka yang mungkin muncul semasa pembinaan. Biasanya, belanjawan kecemasan ini sekitar 10-15% daripada kos keseluruhan projek merangkumi:

- Kerja tambahan yang tidak dirancang

- Kenaikan harga bahan

- Masalah dengan kontraktor

Selain daripada kos yang telah disenaraikan, anda perlu juga merancang persediaan kewangan dengan bijak. Berikut adalah beberapa kaedah yang boleh membantu anda menguruskan kewangan dengan lebih baik:

- Membuat pelan pembiayaan yang sesuai, seperti pinjaman perumahan

- Menetapkan sasaran simpanan bulanan untuk projek

- Menggunakan khidmat perancang kewangan jika perlu

Ingat, kejelasan dalam kalkulasi kos dan persediaan kewangan yang rapi bukan sahaja membantu anda menyiapkan rumah idaman anda, tetapi juga memastikan perjalanan pembinaan itu berlangsung dengan lancar. Dengan perancangan yang teliti, anda dapat mengelakkan tekanan kewangan yang tidak diingini di masa hadapan.

“`

Tips Mengurus Bayaran Ansuran secara Efektif

Untuk memastikan bayaran ansuran tidak menjadi beban, adalah penting untuk membuat perancangan kewangan yang teliti. Bermula dengan menyenaraikan semua sumber pendapatan bulanan anda, termasuk gaji dan pendapatan sampingan. Kemudian, senaraikan semua perbelanjaan tetap dan tidak tetap. Ini akan memberi anda gambaran jelas tentang baki kewangan yang boleh diperuntukkan untuk ansuran. Dengan memahami aliran tunai anda, membuat keputusan yang bijak menjadi lebih mudah.

Satu lagi langkah yang harus dipertimbangkan ialah mengehadkan perbelanjaan yang tidak diperlukan. Anda boleh mencuba kaedah bajet 50/30/20, di mana 50% pendapatan digunakan untuk keperluan, 30% untuk kehendak, dan 20% untuk simpanan. Dengan cara ini, anda dapat melihat dengan lebih jelas jumlah yang boleh disimpan setiap bulan untuk membayar ansuran. Pastikan juga untuk selalu mengemas kini bajet anda setiap bulan, supaya anda dapat menyesuaikan diri dengan sebarang perubahan dalam perbelanjaan mahupun pendapatan.

Jangan lupa untuk berbincang dengan penyedia pembiayaan mengenai opsi penstrukturan semula jika anda merasakan beban bayaran ansuran terlalu tinggi. Ini mungkin termasuk penyusunan semula tempoh pembayaran atau pengurangan kadar faedah. Selain itu, anda juga boleh mempertimbangkan untuk menetapkan peringatan automatik untuk tarikh bayaran ansuran supaya tidak terlepas. Meletakkan semua maklumat penting dalam satu aplikasi mudah alih juga boleh membantu anda menguruskan semua komitmen kewangan dengan lebih efisien.

Peranan Penilai dalam Pembiayaan Bina Rumah

adalah sangat penting sebagai pemangkin untuk memastikan proses pembiayaan berjalan lancar. Penilai bertanggungjawab untuk melakukan penilaian nilai rumah yang ingin dibina berdasarkan lokasi, spesifikasi, dan pasaran semasa. Mereka menggunakan pelbagai kaedah seperti komparatif dan kos untuk menentukan nilai rumah secara tepat. Ini adalah langkah kritikal bagi pihak bank atau institusi kewangan dalam membuat keputusan sama ada untuk meluluskan permohonan pembiayaan.

Dalam proses ini, penilai bukan sahaja menilai nilai fizikal bangunan tersebut, tetapi juga mengambil kira aspek seperti kemudahan, infrastruktur dan potensi kawasan. Mereka akan menghasilkan laporan penilaian yang mengandungi maklumat lengkap mengenai keadaan hartanah dan potensi nilai masa depan. Penilaian ini membantu pemberi pinjaman mengenal pasti risiko serta manfaat yang terlibat dalam pembiayaan yang dimohon.

Lebih dari itu, penilai juga boleh memberikan nasihat mengenai pilaian risiko dan kecukupan jaminan. Dalam situasi di mana nilai penilaian rendah, mereka akan mencadangkan langkah-langkah untuk meningkatkan nilai rumah sebelum pembinaan dimulakan. Dengan itu, pemohon pembiayaan dapat membuat keputusan yang lebih bijak dalam merancang bajet dan memilih tarikh pembinaan. Ini menjadikan peranan penilai tidak hanya sebagai penentu nilai, tetapi juga sebagai penasihat penting dalam proses pembiayaan bina rumah.

Pentingnya Pelan Kewangan Jangka Panjang

Mempunyai pelan kewangan jangka panjang adalah asas yang penting dalam menguruskan pembiayaan bina rumah. Dengan merancang kewangan dengan baik, anda bukan sahaja dapat mengetahui jumlah wang yang diperlukan tetapi juga bagaimana untuk menguruskan perbelanjaan bulanan anda. Pelan ini harus merangkumi semua aspek kewangan seperti simpanan, pelaburan, dan tanggungan. Dengan pengetahuan yang jelas tentang kewangan anda, keputusan yang diambil untuk membina rumah akan lebih bijak dan terancang.

Salah satu langkah penting dalam pelan kewangan ini ialah menetapkan bajet. Ini termasuk pembelanjaan untuk bahan binaan, upah pekerja, dan pelbagai kos lain yang mungkin timbul. Dalam bajet ini, adalah baik juga untuk memasukkan peruntukan untuk kecemasan. Berikut adalah beberapa elemen yang perlu dipertimbangkan dalam bajet pembiayaan:

- Yuran perkhidmatan arkitek

- Kos permit dan pendaftaran

- Pembelian tanah

- Peralatan dan bahan binaan

- Insurans

Selain itu, penting juga untuk menilai kemampuan kewangan anda sebelum memulakan projek pembinaan. Anda perlu tahu berapa banyak yang anda boleh pinjam melebihi simpanan yang anda ada. Menyediakan jadual pembayaran dapat membantu anda mengawal aliran tunai semasa proses pembinaan. Berikut adalah contoh ringkas jadual pembayaran:

| Fasa Pembayaran | Peratusan Pembayaran |

|---|---|

| Deposit | 10% |

| Semasa Pembinaan | 40% |

| Penyiapan | 50% |

Sumber Bantuan dan Insentif untuk Pembeli Rumah Pertama

Untuk pembeli rumah pertama, memahami pelbagai sumber bantuan dan insentif yang tersedia boleh menjadi kunci untuk merangsang impian memiliki rumah sendiri. Kerajaan Malaysia, melalui pelbagai agensi, menawarkan pelbagai program yang direka untuk membantu rakyat yang ingin membeli rumah. Di antara yang paling terkenal adalah Skim Jaminan Kredit Perumahan dan Skim Rumah Pertamaku, yang memberikan pembeli rumah pertama peluang mendapatkan pinjaman dengan syarat yang lebih fleksibel.

Selain itu, pelbagai institusi kewangan juga menyediakan produk pinjaman khas untuk pembeli rumah pertama. Anda boleh mempertimbangkan untuk mendapatkan subsidy dari pihak swasta yang mengandungi elemen insentif cukai dan dana perumahan. Ini membuatkan proses pembelian menjadi lebih mudah tanpa perlu mengeluarkan kos yang tinggi pada permulaan. Segala bantuan kewangan ini sering kali disokong dengan keperluan dokumentasi yang tidak terlalu kompleks, menjadikannya lebih realiseren untuk generasi muda.

| Program | Kelebihan |

|---|---|

| Skim Jaminan Kredit Perumahan | Mudah mendapat kelulusan pinjaman tanpa perlu penyata gaji 3 tahun |

| Skim Rumah Pertamaku | Penjagaan yuran guaman dan tawaran kadar faedah kompetitif |

Melalui inisiatif dan bantuan ini, bukan sahaja anda dapat mengurangkan beban kewangan, tetapi juga memudahkan proses pembelian rumah tanpa perlu risau tentang kos tambahan yang tidak dijangka. Pastikan anda mengambil masa untuk memahami semua pilihan yang ada dan berunding dengan penasihat kewangan jika perlu, kerana setiap pengundi harus berpegang kepada keperluan dan kemampuan masing-masing. Dengan panduan yang tepat, impian yang sukar dicapai mungkin menjadi lebih realiti.

Ulasan Penutup

Sebelum kita akhiri perjalanan kita dalam menguruskan pembiayaan bina rumah ni, ingatlah bahawa proses ini bukanlah sesuatu yang harus dipandang ringan. Dengan perancangan dan persediaan yang betul, impian untuk memiliki rumah idaman boleh menjadi kenyataan. Pastikan anda sentiasa belajar dan mencari maklumat terkini supaya keputusan yang diambil adalah yang terbaik untuk situasi kewangan anda.

Dalam dunia yang semakin kompleks ini, kita perlu bijak dalam berdepan dengan pelbagai pilihan pembiayaan yang ada. Jangan malu untuk bertanya kepada pakar atau orang-orang yang sudah berpengalaman dalam bidang ini. Yang penting, ambil langkah yang berani dan jangan takut untuk bermimpi besar!

Jadi, selamat merancang dan semoga setiap langkah yang diambil membawa anda selangkah lebih dekat kepada rumah yang anda idamkan. Ingat, perjalanan ini adalah milik anda—jadikan ia bermakna!

Source link

kontraktor rumah

bina rumah

pinjaman lppsa

pengeluaran kwsp

spesifikasi rumah

rumah batu-bata

pelan rumah

rekabentuk rumah

bina rumah atas tanah sendiri

kontraktor rumah selangor

rumah banglo